人生100年

平均寿命と健康寿命の差が大きくなってきています。

男性で7年、女性で12年ほど

その間は、どのような状態になっているでしょうか?

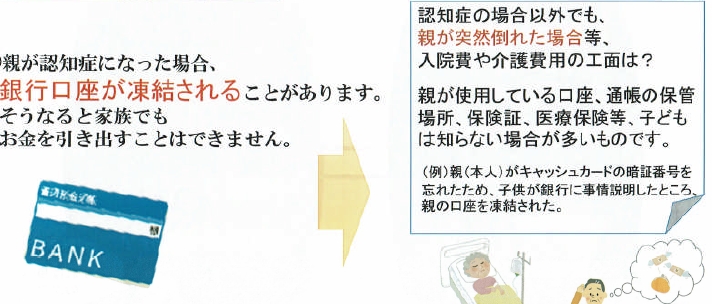

とりわけ両親が認知症になってしまったケースでは、より深刻になることとなることでしょう。

なぜか?

認知症になってしまうと、両親の銀行口座が凍結され、家を売り払って介護費用にと思っても売却できなく、負担が子ども達へ振りかかってしまうことです。

両親は「子どもに迷惑はかけたくない」と考えていたとしても、認知症や重い介護状態に見舞われたケースだと、その気持ちは伝わりません。

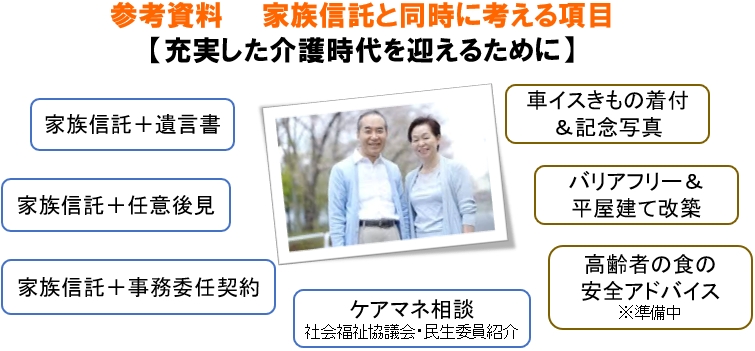

そうならないために、元気な時(意識がはっきりしている時)に、家族みんなでできる【家族信託】がオススメです。

前もって親と子の間で信託契約を結ぶことで、介護費用の準備を可能にします。

【家族信託】という選択肢をもっとたくさんの方々に知ってもらいたいと思います。

090-3401-9623

目次

家族信託とは

家族信託というのは、信託のシステムによる家族に対しての財産管理や承継のことです、

平成19年に施行した改正信託法において、高齢者の財産管理や遺産の承継においては信託を活用しやすくなったいきさつを持っていて、最近注目を集める制度になっています。

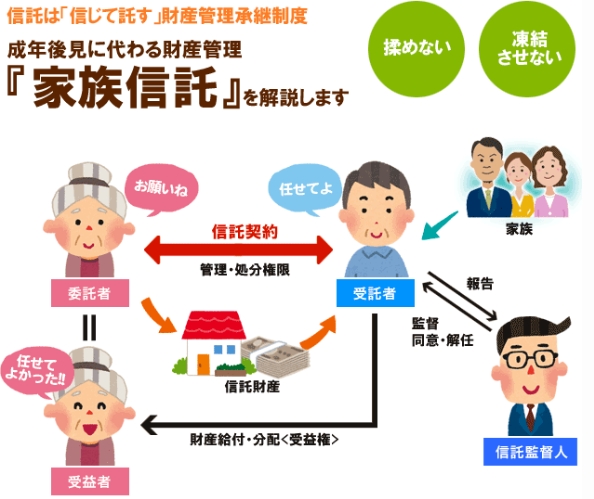

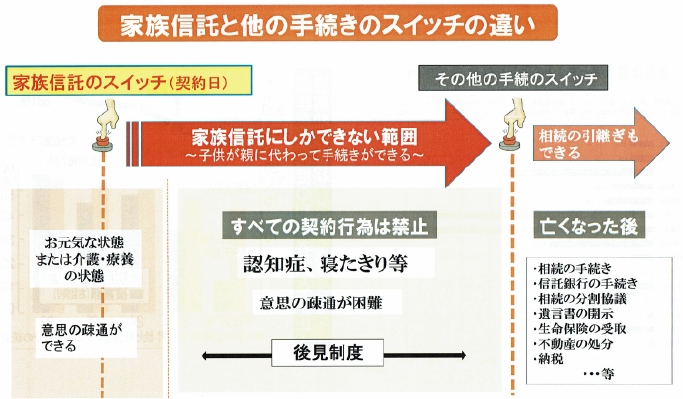

家族信託の仕組

成年後見制度や遺言制度にかわるスタイルや、成年後見制度や遺言書とセットして信託を活用することで、

被相続人ご自身の希望にあった財産の管理や承継を行うことができるようになっています。

高齢化が加速する日本においては、家族信託は高齢者の財産管理や相続手続きのことを通して、人気が集まり始めるていると言えるでしょう。

信託の良く知られているイメージは、信託銀行にものとなっていますが、このような場合は「受託者=信託銀行」となるのです。

しかしながら、信託会社(信託銀行)は、基本的に個人のお家を信託財産ということで受託したりしないので、家族信託の必要性に対応出来ないことが多くなりつつあります。

その為に、家族や親戚等といった信用できる知り合いに受託者になってもらうということが根本にある仕組みとなって、「受託者=家族」であったりします。

家族信託に出てくる人物は「委託者」「受託者」「受益者」の3人になります。これに時折「信託監督人」「受益者代理人」が必要になります。

家族信託が注目される理由

一番大きな理由は、社会の高齢化で見受けられる国内の長生き化が元となる相続対策だけに限らず、疾病のリスクにおいても準備する必要性が出てきたことからによります。

認知症についての備え

2025年においては認知症を患っている方はおよそ700万人にのぼり、65歳を超えた何と5人に1人が認知症といったご時世になると想定されます。

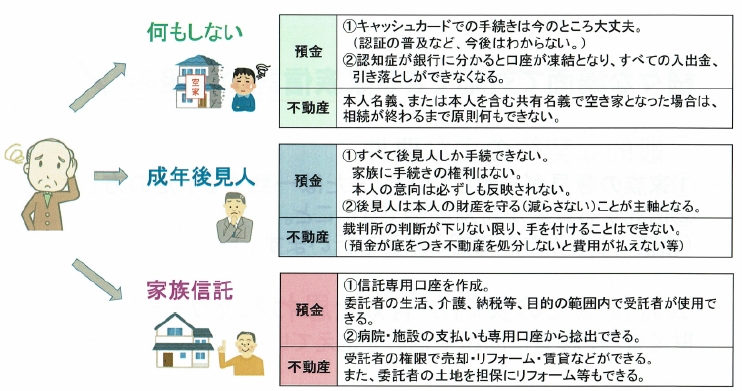

認知症につきましては相続問題で再三言われていますが、認知症や脳梗塞などにおいて本人が状況を判断することが落ちると、財産が凍結されてしまって相続対策も手を付けにくくなってしまいます。

任意後見制度の限界

認知症対策については任意後見制度の適用が促進されていますが。任意後見制度については、被相続人が元気があるうちに財産を管理する後見人を定めておく制度なのですが、現実に機能することは判断能力が衰えてからというものになります。

しかし、財産というのは裁判所の監督下に置かれ財産保全が必要になりますから、実を言うと使いこなしづらい面もあって、任意後見制度は実はあんまり利用されない割合が高くあります。

家族信託は財産の承継に安心感がもてる

家族信託に関しては、信託契約する際で受託者において資産の管理と運用が始まっていますので、資産の管理や運用状態を被相続人が確認できるメリットがあるのです。これに伴い、自分が元気のある内に、資産を引き継ぎできるのだという安心感が見られるとのことです。

だけど、受託者については身上監護権がないので、老人ホーム等々の施設への入居においては本人の代理として契約手続きが行なえません、そういう点では、任意後見制度については身上監護権が認められていますということなので、場合によっては任意後見制度との同時利用をやっていくことも必要になってくるでしょう。

祖父の認知症に備える

認知症になると銀行からお金をおろすこともできないし不動産を売ることもできなくなります。

祖父が元気なうちに息子を受託者として契約を交わしておくことで、息子の名前で祖父の預金を管理できます。もし祖父が認知症になった場合でも、息子が預金から生活費などを支出できます、また不動産を処分するということも可能になります。

成年後見制度の活用も可能ですが、自身の財産管理のためのものになりますので、資産運用や納税資金を用意するわけにいきませんが、家族信託であるのならこれくらいの希望にも対応するということができます。

障がいのある子に財産

障がいを持っていて自分じゃ財産管理が出来ない子どもを抱えている時に、自分たちが亡くなった後にひとりの力で暮らしていけるのかという懸念もあると思います。

そのような時に、ご夫婦が委託者という形で信頼されるご親族を受託者の状態にしておくことで、障がいを持ち合わせたお子さんが受益者であるような信託を作成することができます。

例えば、ご夫婦の死後の財産を、ご親族やお世話となった福祉施設に設定しておくことによって、障がいを持ち合わせたお子さんが遺言を作製したのと同様な効果を挙げることができます。

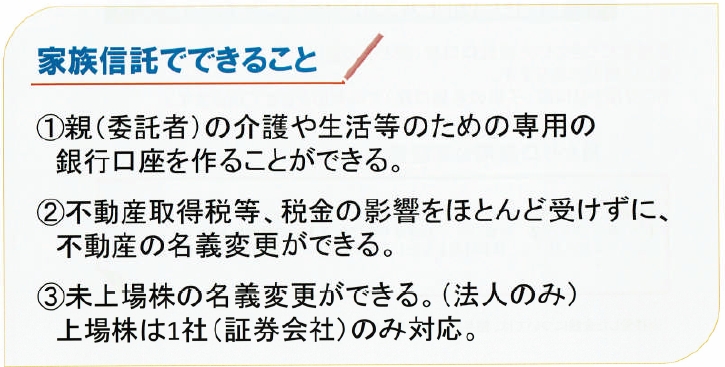

家族信託を行うメリット

これによるメリットは下記のようになります。

1:財産管理にかかる作業をその度ごとに成年後見人の承諾を貰うことが必要なくなり、信託の規定にのっとって財産管理が継続されて面倒くささが減る。

2:贈与税を控除を行ないつつ長男に管理権を移動できる

3:必要に応じて適切な契約が出来る

4:詐欺被害に対する対策がもたらされる

5:財産管理をスタートするまでの時間が少なくなる

6:遺言書の代行として使用できる効力を抱えている。

7:財産承継の順番ができるようになる

8:家族信託には高額な負債を受けてしまった時でも信託財産は差押えられないという隔離機能が備わっている

9:教育資金の一括贈与が1500万円までもできるようになる

090-3401-9623

信託銀行と家族信託の違いと費用

信託銀行は事務手数料を受けて代わりに行なって信託業務をやるので「商事信託」というふうにも呼ばれており、金融庁に登録しないと使用することが出来ないです。

ところが、家族で同じシステムで行う家族信託を活用すると、銀行に支払う手数料も無くて、あなた自身が孫ならばどんな時でも自由にそれらの金を使うことが行なえます。

家族信託をした際のポイント

1:信託財産はお金でもOK!

2:受益者変更はタイミングが大事になる

3:信託財産の名義は受託者ということになります

例えば、

財産管理を委託者:父親

財産管理の受託者:長男

利益をもらう受益者:父親

父親が長男に信託する際、財産の名義は長男に変わっていきますが贈与としてはならず、父親は利益を得ることから従来通り確定申告をしていきます。

これだったら信託する以前と書面上では何かしらがかわったというわけじゃ無いのですが、この構図には大きなメリットがあります。

★ 相続時の争いが減少できる

★ 不動産の共有問題・将来の共有相続に対しての紛争防止に活用することができます。

★ 二次相続が指定できるようになります

家族信託を使用する事によって、AはBを財産の受益者とし、Bが死亡した後はCではなしにDを受益者とするシステムを作成するということができるのです。

このことを連続信託という風に呼んだりしています。こういったように、遺言書と比べて柔軟性が高くて、個々人の被相続人や相続人の考えに最適な相続のシステムを作成できるのが「家族信託」のメリットことになるのです。

<ポイント>

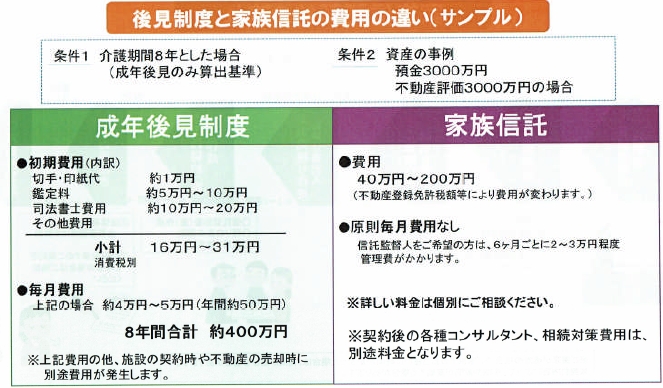

家族信託の手続きにかかる費用は、財産額により大きく変わります。

不動産を含む場合:60~100万円以上

不動産を含まない場合:30~50万円程度

家族信託のデメリット

1:成年後見や遺言でないとできない事もある

2:受託者を誰にするかで揉める可能性がある

3:高い節税効果は期待できない

4:遺留分減殺請求の対象となる可能性がある

家族信託と遺留分について

受益者を夫

夫の死亡後の第2受益者を妻

妻の死亡後の第3受益者を長男

夫の死去の時に妻の手にする受益権と将来、長男が手にする受益権がその他の相続人の遺留分減殺の対象になるとなると考えられます。

遺言上でその他の相続人の遺留分を侵害してしまうと遺留分減殺請求の対象になるというのは当然のこととして、夫の死去が引き金だからと言って、受益権を夫より相続において承継した理由ということじゃなく、夫の遺言を基にして承継したのでもないから、この近辺で話し合いが別れる点ではあると言えます。

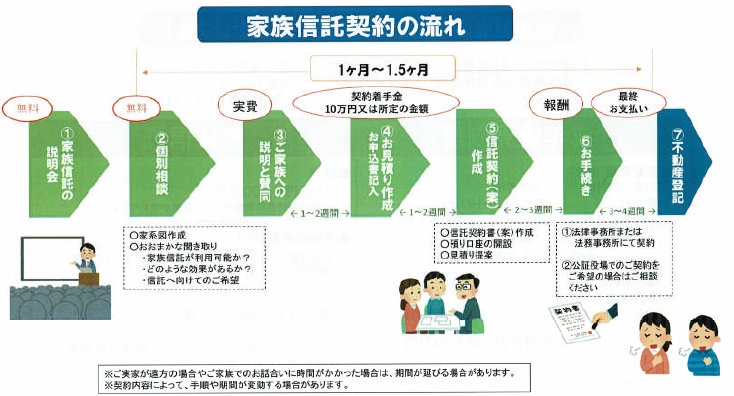

家族信託の手続き方法

手続きの流れ

1:委託者と受託者の信託契約

2:委託者の遺言によるもの

3:委託者兼受託者が行う信託宣言

家族信託にかかる費用

基本としてお金のかかるものとはなりません。公正証書をする場合等には別途費用が生じます。

家族信託をおすすめする人

1:遺言以外の財産承継方法を検討している方

2:自身や家族の判断能力が低下した時に備えた対策を考えたい方

介護に必要な費用を、自身或いは家族名義の資産を整理することで対応したい。

不動産の相続において面倒なことになりそうな時に備えたいケース。

成年後見制度では不十分だと感じる場合

3:二次相続の対策を考えている方

4:事業承継対策を講じておきたい方

家族信託を行なう場合に整えておくこと

信託する財産というのは何なのか

資産の部分で、いずれの財産を信託財産ということで託すかを決定することが必要です。

誰に信託するのか

信頼のおける人や、委託者の考えを了解してくれる方となっていることが一番おすすめです。

また、相続人皆さんの理解も必要不可欠になってきますので、家族間でじっくりと対話する必要があります。

家族信託を弁護士や専門家に依頼するメリット

家族信託のお手続きや費用面というものを確認してきました、家族間のみでうまくできるように思えた人もたくさんいるとは思います。

ただ、専門家を通して行ったほうがスムーズに行えます。

どうして弁護士や専門家に依頼した方が望ましいのか?

家族信託も「信託契約」の一種ですもので、契約そのものは口頭で意見の合致が得ることができれば成り立ちます。

しかしながら、信託契約においては「委託者」「受託者」「受益者」の3人が存在していますので、信託内容をわかるようにする意味合いでも、契約書のというものは必要でしょう。

こういった契約書を作る時にいつも問題となっています。

契約内容の整合性や正当性を判定しなくてはいけないのです

あとになって発生する可能性が高い問題についても明記しておく必要があります

なにをもってして事前対策ということになるのか?

信託契約の決定方法を協議し、どのような結果になったら委託者において一番よい方法であるのか、契約内容に見落としが見られないかなどを法的な面から考慮してくれるのは法律の専門家であり弁護士となります。

090-3401-9623

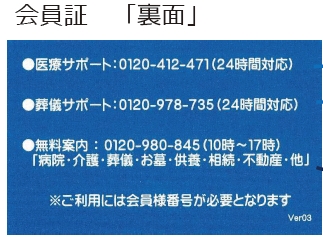

入会金10000円で一生涯利用できます。月額費用は不要です。T-PEC(ティーペック)も利用出来ます。

入会金10000円で一生涯利用できます。月額費用は不要です。T-PEC(ティーペック)も利用出来ます。